文 / 可樂

受惠去年景氣熱絡,上市櫃整體獲利有機會超過2.2兆元,預估今年配息總金額上看1.5兆元,改寫歷史新高;而隨著6月股東會結束,台股正式迎來每年一度的除權息大戲,「要不要參與除權息」再度成為投資人關心的話題。可是,到底什麼是除權息?要怎麼參與?而股利股息跟除權息又有甚麼關係呢?

除權息日前一天買股票,即可參加除權息

投資股票有分短中長期,有些人習慣短期買賣賺價差,有些人則習慣長期持有。對長期持有的投資人來說,抱了一整年的股票,最在意的當然是股利了。每年上市櫃公司會根據去年的營運績效,將獲利以股利方式分享給股東,配發方式分為「股票股利」與「現金股利」兩種,而除權息就是發放股利的過程。

「除權」是分配股票股利、「除息」是分配現金股利,民眾只要在除權息日前一天,買進或持有該張股票,都能參加除權息。舉例來說,假設A 公司除權息日為7月20 日,只要在7 月19 日前(含)買進或持有該公司的股票,才能享有配發股利的權利,即使是7 月19 日買進7 月20 日賣出,一樣享有配發股利的權利。而要如何查詢個股除權息的日期呢?很簡單,現在有很多網站都有提供免費查詢除權息資料的功能,或是利用券商提供的免費看盤軟體,就能查到何時發放股利。

股票需成功填權息,才算真正的獲利

不過有除權息經驗的投資人都知道,除權息時戶頭裡雖然多了股息,但股價也減少了,也就是說除權息日的當天投資人手中的價值並沒有多拿到。

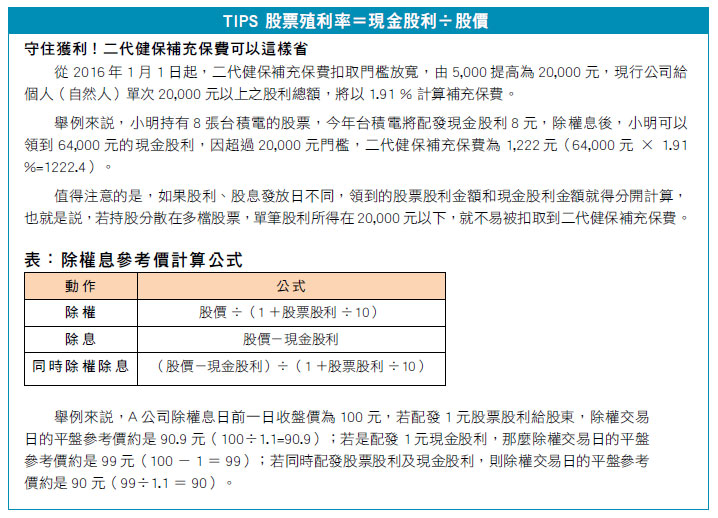

舉例來說,A 公司除權息日前一日收盤價為100 元,除權息當日配發1 元的現金股利以及1 元股票股利,則除息日開盤的股價會以90 元開出(99÷1.1 = 90)。除息前投資人手中的價值是10 萬(100x1000 股=10萬);除息後投資人手中的價值為9 萬(90x1000 股=9萬)+ 0.1 萬的現金股利+ 100 股的股票股利(90x100股=0.9 萬)合計仍為10 萬。

投資人手中的部位價值沒有任何改變,除非有「填權息」,否則除權息等於是把左邊口袋裡的錢放到右邊口袋罷了,財富根本沒有增加。那什麼是填權息呢?當除權息後,股價漲回原來除權息前價格,稱為「填權息」;若股價除權息後,不但沒有回補除息差價,反而下跌,則稱為「貼權息」。

承上述例子,A 公司股價因配股配息受影響而減少,若股價能站回除權息前的100 元,便是成功填權息,投資人才算真正獲利;如果只是部份填權息甚至是貼權息,就變成「賺了股息賠了價差」。最慘的是,若單次股利總額超過20,000 元,還須繳交健保補充保費,陷入賠錢還要繳稅的窘境,這也是為什麼許多投資人煩腦要不要參與除權息的原因之一。

高殖利率股吸睛,選對股才是獲利關鍵

其實要不要參加除權息,跟買股票的道理一樣,最終回到選股策略上,想在除權息前想買進卡位、領息的投資人,在挑選股票時可把握以下三大原則:

一、 超過五年完成填息:大多數公司派都對於除權息後的填權息速度,都擁有一定的掌握度,建議挑選歷年來填權息機率偏高的個股布局。

二、 產業前景佳與公司營運成長:一家公司如果經營績效良好、產業前景佳,營收獲利才有機會再創新高,較有機會推升股價走揚,投資人比較有機會完成填息;反之,若是獲利營收衰退,恐不利股價表現,落入貼息窘境。

三、 現金殖利率高於5%:因考量所得稅及二代建保補充保費,建議挑選現金殖利率高於5%的個股最佳,但千萬不要看到高殖利率就盲目進場,因為,並不是每一檔股票都能成功填息,而且殖利率越高的股票,要成功填息需要較高的上漲幅度,困難度當然也就越高。