第4季建議『ACT』股債均衡策略 搭配平衡組合、全球股票為核心

【文 / 贏家時代雜誌】

第3季一向就是傳統淡季,加上希臘紓困協商、聯準會升息預期及中國經濟放緩等擔憂籠罩,尤其中國人行於8月11日意外宣布調整人民幣中間價設定機制以增強市場性,人民幣急貶引發新興市場貨幣跟進貶值,恐慌賣壓湧現引發8月全球股災。

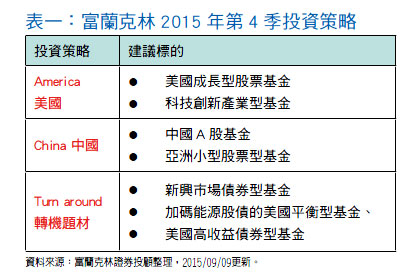

富蘭克林證券投顧建議投資人,第4 季採取股債均衡的『ACT』策略,股票首選美國股票型基金(America)及中國股票型基金(China),債券佈局建議靠攏跟景氣正向連動的美國高收益債與新興國家原幣債市,或透過美國平衡型基金,掌握新興市場貨幣與能源股債資產的轉機題材(Turn around)。

美國:消費耐久財、科技與生技醫療

對中國的出口佔美國GDP 比重僅有0.7%( 瑞士信貸,8/11),受影響程度有限,加上此波回檔讓史坦普500 指數的本益比已滑落至長期平均,評價面已具吸引力。根據歷史經驗來看,美國股市牛市循環的高點多出現在停止升息或開始降息之際,目前聯準會才剛要進入升息循環,美股多頭行情尚未結束,本波震盪提供空手者分批加碼或定期定額進場機會,看好消費耐久財、科技與生技醫療產業後市。

科技:長線看好「行雲網」與「物聯網」

科技產業長線結構性題材完整,其中「行雲網」+「物聯網」領域將進入加速成長期,市場規模逾2.5 兆美元(IDC、彭博,2015),現階段佈局涵蓋軟體、網路、半導體與硬體等次產業,期能掌握多元商機。此外,今年來全球併購交易規模高達3 兆美元,其中科技產業併購交易達3,820 億美元、僅次於健康醫療產業(Dealogic,8/13),科技產業加速整併有助提升長線競爭力,締造大者恆大的投資優勢。

亞洲小型企業:看好內需消費及科技醫療

富蘭克林坦伯頓亞洲小型企業基金經理人馬克‧ 墨比爾斯表示,中國經濟成長放緩影響鄰近亞洲國家的經濟表現,所幸低油價環境讓亞洲國家有採取寬鬆貨幣或擴張性財政政策的空間,尤其亞洲各國正積極進行的重新平衡經濟活動的改革並鼓勵產業多元發展,將使中小型企業優先受益,長線特別看好內需消費及科技醫療等產業。

原幣新興債及能源股債市,長線買點浮現

以歷史經驗來看,美元在聯準會升息之後多有拉回休息的現象,且聯準會政策透明度提高,市場對聯準會升息早有預期及準備,伴隨2016 年新興國家經濟可望自底部回升,有助新興市場貨幣上演反彈行情。但是個別經濟體差異大,對於特別仰賴於商品出口的國家如委內瑞拉之波動可能較大,但對於產業發展較多元且經常帳盈餘國家如韓國及馬來西亞,以及墨西哥出口有80% 是到美國,可受惠美國較佳的景氣表現,反彈潛力深值期待。

想要準確預測油價底部並不容易,投資重點可放在尋找價格被錯殺的能源股票或高收益債市機會。著眼美國能源企業有高度的資本支出彈性,高品質的資產,整體流動性佳,即使面臨低油價環境,仍可透過精簡成本、改善效率的方式,維持獲利。

兼顧收益成長 歐美日為主、亞股為輔

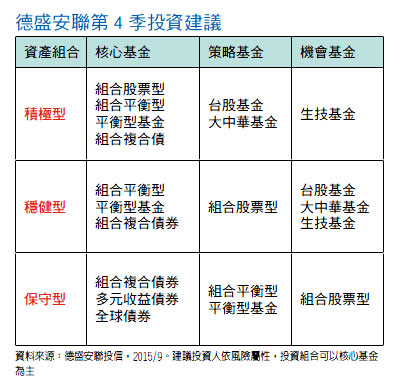

德盛安聯四季成長組合基金經理人許豑勻表示,展望第四季,應要先把握核心資產,包括「收益」與「成長」兼具的平衡組合型、或是訴求靈活配置的股票組合型。歐元區和日本維持寬鬆政策方向不變,基本面好轉,具備成長性和政策利多條件,建議可採「歐日美為核心、亞股為輔」的策略,爭取投資組合的成長機會。

亞股部分,建議以國家挑選為主,印度製造業已是連續22 個月溫和擴張,多數分項持續高於歷史平均水準,且消費信心緩步墊高。由於原物料價格持續於低檔,通膨受到控制,市場預期印度央行下次的降息時間點可能在9 月底或明年初。

至於中國,10 月第18 屆五中全會習李將首度提出十三五計畫,料政策上將有較大的利多動作,大中華區可望受惠。但須留意升息前後亞股波動不低,建議保持彈性並伺機在投資組合裡增加部位。目前產業相對看好生技,雖然生技產業進入淡季,但未有重大利空消息且基本面正向,且企業併購頻傳、今年以來新藥審核通過件數仍高於均值,經過前波修正大型生技股也已回到合理位置,可留意10 月底醫學研討會旺季前的布局機會。

摩根投信副總經理謝瑞妍強調,美國升息倒數計時,在全球央行貨幣政策分化的前提下,第4 季佈局首重波動管理,核心持有多重資產將是最佳投資首選,股票建議加碼企業獲利上調的歐洲和日本,債券則以收益率較高的高收益債為主。

Fed 聯準會9 月雖未升息,不過後續官員持續釋出今年仍可能升息看法,進入第4 季,台新投信投資長莊明書表示,成熟市場表現仍會優於新興市場,但投資人可多著墨新興市場的三大亮點: 中國、台灣與印度,並於資產配置中搭配亞洲高收益債券,以提高投資勝率。