後QE 時代穩定理財新 趨勢 - 特別股

2014年八月底,美國聯準會結束了史上最大規模的購債計畫(quantitative easing; 俗稱QE),全球資金熱錢動向面臨重新洗盤。在過去五年,美國股市受到全球資金熱錢的追捧,標準普爾指數上漲83%,道瓊指數上漲70%,指數雙雙創下歷史新高點。貌似帶動全球經濟復甦的美股火車頭,卻也浮現了種種美國本土經濟面疲弱的隱憂,包括委靡不振的勞動參與率、衰退的薪資成長率等。後QE時代,全球經濟是將迎接欣欣向榮的成長循環,抑或會再引爆全新的風暴浪潮?【文 / 東亞證券(台灣)提供】

固定收益商品仍為保守資金的避風港

2015 年開春至今,市場擔心全球經濟疲弱、油價下滑和歐盟政治亂局,全球投資人紛紛把資金轉向美國政府公債、高信用評級公司債券避險,避開股票、高收益公司債。

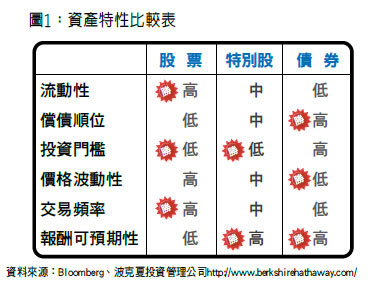

資金轉向公債,推升美國10 年期公債殖利率下跌至1.902%,創下1 年半以來新低。市場仍在探究低油價對全球經濟影響,加上希臘本月底進行國會改選,更引發退出歐元區的憂慮,讓許多基金經理人避開任何受股價波動風險和借貸成本因素影響的資產。油價持續下滑和股市波動幅度大增,令股票等風險性資產承受更大壓力,促使投資人持續賣出股票,轉進固定收益商品的趨勢愈來愈明顯。其中由於特別股兼具股票和債券的特性,股價波動幅度較股票小,且股息的發放也能合理預測,對於風險規避的股票投資人來說,是一種理想的投資工具。

特別股發展與特性

特別股(preferred stock) 又稱為”優先股”,同時具有普通股與債券的性質,多屬混合證券(hybrid security)。特別股起源於16 世紀的英國,隨著金融創新和變化, 美國18 世紀中期後快速發展。目前金融機構和公用事業為發行的主要產業。目前超過1,100 檔的特別股於公開市場交易,2014 年美國特別股市場規模超過3600 億美元。

特別股兼具股票和債券的特性,短線上有機會伴隨普通股股價漲勢的波動賺取資本利得,長期享有固定配息報酬高度的可預測性。以美國特別股為例,大部分都有面額USD $25 元的資產價格保護,即使面臨經濟循環的風暴,也能達到進可攻退可守的絕佳位置。目前美國特別股AA發行人評等的公司特別股,平均仍有6~7% 年化報酬率,對於追求穩定報酬的投資人是相當適合的商品。

特別股表彰在資產負債表的股東權益下,對發行機構來說,使用特別股做為增資管道,不需舉債惡化負債比率,也不會稀釋普通股EPS 獲利表現。另外,特別股沒有投票權,不會影響公司未來決策方向。特別股股東對公司資產和盈餘擁有優於普通股股東的受償權利,且公司支付任何普通股股利前,需先行支付特別股股息。在美國交易所掛牌的特別股,買賣方式與美國股票相同,具備高透明度和流動性。

2011 年8 月巴菲特同意以50 億美金達成和美國銀行(BOA) 的特別股協議,協議取得每年6% 的”累積型”特別股股利,包含以$7.14 價格購買700,000,000普通股的股票選擇權。BOA 成為波克夏公司第5 大股權持有標的。巴菲特鍾愛大型銀行股,可以從波克夏公司的核心持股看出,包括花旗銀行(City Bank),富國銀行(Wells Fargo),美國銀行(Bank of America),高盛(Goldman

Sachs)。

結論

在目前的低利率和波動率上升的投資市場,特別股能提供具吸引力的穩定收益。就歷史回顧,特別股對升息的敏感度遠低於其他固定收益商品。且對股票和債券的相關性低,可以幫助我們分散整體資產部位的風險。我們相信它有足夠潛力,幫助我們避開周圍各種危險。