後QE 時代, 您的投資平衡了嗎?

【文 / 復華投信 提供】

美國聯準會(Fed)宣布將於2014年1月開始減少每月購債規模100億美元,其中政府公債和不動產抵押貸款債券(MBS)分別減少50億美元,且未來將視總體經濟和就業市場狀況進一步縮減購債規模,究竟Fed實施達四年以來的量化寬鬆貨幣政策(以下簡稱QE),讓過去享受極度寬鬆資金環境的金融市場,面臨了資金美味饗宴的散場鈴聲,接下來的投資布局應如何因應呢?

一、市場正在改變… 投資策略也要跟著改變

復華全球平衡基金經理人詹硯彰表示,QE 退場啟動的背後意義在於,當經濟復甦達到預設條件,足以顯示自發性增長可以維繫,極度寬鬆貨幣環境(例如QE)則有必要調整,並將貨幣政策回歸正常化。隨柏南克在9 月釋出貨幣政策將依據經濟所需進行調整,如今於12 月宣布減碼QE 的訊息,代表金融市場進入另一個階段,即後QE時代,未來將逐步進入QE 縮減,也就是購債規模縮減、購債停止、資金回收、升息等不同階段。

這可預見的趨勢轉向,也意味著投資思維、策略也要跟著改變。此時建議投資人,可增持全球(或區域)平衡型基金來因應未來金融投資趨勢,主要理由有四:

1. 資金重新找出路,資金行情轉為景氣行情過度時期,需控制下檔風險

2.QE 退場過程波動難測,多樣化投資有必要(股、債、REITs、原物料、貨幣)

3. 國內發行的平衡型基金的投資束縛即將鬆綁,讓股債布局更靈活

4. 非以配息作為主要訴求,重視客戶資產的長期向上累積

二、後QE時代採取全球平衡布局的理由

1. 資金重新找出路,資金行情轉為景氣行情過度時期,需要控制下檔風險

伴隨歐美及中國大陸等世界主要經濟體製造業指數持續擴張,有利推升企業營收及獲利,此外,若美國經濟自發性復甦步上軌道,預期美國QE 退場將是大勢所趨,市場也將從資金行情轉為景氣行情,投資偏好也將由過去防守(高比例配置固定收益商品,例如債券)轉向積極(風險性資產如股票),不過,在過度期間,股債匯市容易因消息面干擾而出現明顯震盪,建議投資人除了增加受惠景氣好轉的資產類別之外,增加防禦性攻擊,也就是股+債的配置,控制下檔風險。

2.QE 退場過程波動難測,多元投資有其必要(股、債、REITs、原物料、貨幣)

前述提到美國QE 政策退場將經歷購債規模縮減、購債停止、資金回收、升息等不同階段,期間對各類金融市場產生相似、相異或程度不一的影響,波動擴大或頻率增加的可能性明顯增加,既然波動難測,投資組合採取多元投資、全球布局是個較佳因應策略。全球平衡型基金不僅僅透過股、債總部位調配,依據景氣循環位階談彈性布局REITs、原物料,而現金部位更可採取靈活的外幣配置,讓基金配置達到總報酬累積最大化的目標。

3. 非以配息作為主要訴求,重視客戶資產的長期向上累積

國人近來熱衷配息型產品,然羊毛出在羊身上,建議投資人另以固定收益型商品搭配作為配息來源,滿足投資人週期現金流入的需要。而以全球平衡型基金追求投資總回報的向上累積,換言之,投資除了考慮配息率高低,更須在意資本利得的長期增長。

三、重新認識全球平衡型基金,發現它的美

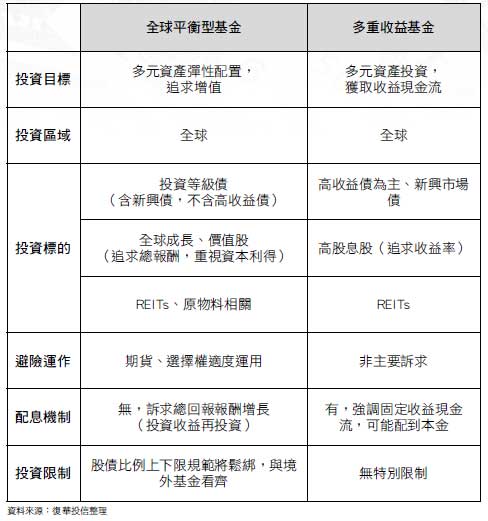

比較目前全球平衡基金與多重收益型產品,主要差異在於投資目標與訴求,若投資人體認金融市場多變特性,又希望追求長期資產增值的穩健累積,全球平衡型基金是個因應後QE 時代之好選擇。

(本文章所提供之資料僅供參考,任何人據此等資料而做出或改變投資決策,須自行承擔結果。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。)

本基金經金管會核准或同意生效,惟不表示絕無風險。本公司以往之經理績效不保證基金之最低投資收益;本公司除盡善良管理人之注意義務外,不負責基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用(境外基金含分銷費用)已揭露於基金之公開說明書或投資人須知中,投資人可向本公司及基金之銷售機構索取,或至公開資訊觀測站、境外基金資訊觀測站及本公司網站(http://www.fhtrust.com.tw) 中查詢。