文 / 可樂

現代人平均壽命越來越長,但人長壽錢也要長壽,拒絕當下流老人已成為現代人的共識。但根據調查,台灣每10個人就有7個人未做退休規劃,而國人平均壽命已來到80.4歲,以勞工平均退休年齡為61.1歲來看,退休後還有近20年的日子要過,如果沒有存夠退休金,退休後的生活恐怕是惡夢的開始。在台灣,一般勞工目前退休金的主要來源為「勞保

老年給付(俗稱勞保)」與「勞工退休金(俗稱勞退)」,在現行退休制度下,國人並無太多自主選擇;再加上勞保破產年限不斷提前與年金改革議題的延燒下,多數民眾對於未來的退休收入感到不安,也逐漸喚起國人對於退休議題的重視。

投資工具百百種,在用來準備退休金的理財工具中,年金險具有「活到老、領到老」的特性,民眾繳交保費給保險公司後,經過一段期間或繳交躉繳保險費後一年內,保險公司會依照契約一次或分期給付年金金額,直到保戶身故或是110 歲保單效期終止,提供被保險人在長期且穩定的經濟來源。

而且,年金險設計的原意,就是用來抵禦長壽風險,因此不像其他壽險或健康險,可能需要體檢或是健康告知,年金險不注重被保險人的年紀、健康與否,即使體況不佳也能購買,投保年齡最高可達80 歲,是各類保險當中,最能抵禦長壽風險的工具之一。

運用年金險打造穩定金流,提升老年生活品質

年金險分為「即期年金」與「遞延年金」。即期年金險是民眾躉繳一大筆保費後,保險公司會依照投入的金額算出年金金額,保戶可選擇年給付或月給付領取,適合手邊有一筆資金可作投入的退休人士;遞延年金則是民眾分期交付保費直到一定的年齡,保險公司才開始給付年金。

一般來說,大多數人無法一次躉繳一大筆保費,因此規劃退休養老金時會以遞延年金為主。在年金遞延的期間,保單的價值會依預定利率或宣告利率增值,到年金給付開始年齡時,保戶可選擇一次領回年金或年金化,若選擇年金化,保險公司會依照累積的金額,計算每年或每月可領取多少年金。

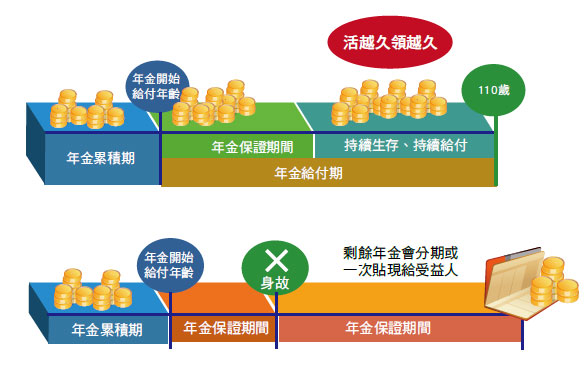

舉例來說,小明自保險年齡40歲時,投保利率變動型遞延年金,宣告利率2%,保證期間20 年,年繳保費11 萬4,160 元,並約定保險年齡60 歲時開始支領年金。當小明達60 歲,也就是年金給付開始日時,若選擇一次領取年金,在宣告利率維持2% 不變的情形下,共可領回277 萬2,684 元;若選擇分期領取年金,每月可領取1 萬元,直至小明110 歲止。若小明在保證期間過世,保險公司會繼續給付年金給受益人,直至保證期間屆滿,或將剩餘年金一次貼現給受益人。

對於年金給付方式,建議年金化會比較符合打造穩定退休金流的初衷,一次領回固然可以馬上得到一筆不小的金額,但要確定這筆錢會妥善作為退休用途,而不會被挪為他用。不過年金化的缺點是,每年或每月可領取的年金額無法更改,也無法辦理保單借款或解約。

保證期間結束仍繼續給付完整年金,才是真正具有抵抗長壽風險的保單

不過可能有人會想:「那如果我沒有活那麼久,買年金險不是很不划算?」其實,大多數保險公司都有提供「保證期間」或「保證金額」。「保證期間」是指,若被保險人在保證期間過世,保險公司會繼續給付年金給受益人,直至保證期間屆滿,或將剩餘年金一次貼現給受益人。

一般來說,保證期間有5 年、10 年、15 年、20 年,保證期間的長短最主要的影響,是每年年金領取的多寡。舉例來說,如果手上價值500 萬元的年金險保單進入年金給付後,若選擇20 年保證期,每年最多領取25 萬元;但若選擇10 保證期,每年就能領到50 萬元。「保證金額」則是指,若被保險人死亡時,已領取的年金給付低於保證金額,保險公司會給付受益人至約定的總額。保證期間或保證金額主要是保障,無論要保人是生是死,要保人或受益人都可依約領取年金,且保證期內領回金額不得低於躉繳保費。

值得注意的是,年金險在保證期間結束後,年金有兩種給付方式,一種是保證期間到終身都領同一金額;另一種是保證期間內領一種金額,保期期間結束後,年金給付會大幅減少。

舉例來說,A 保單在20 年保證期間內,都是年領10 萬元,保證期滿後若仍生存,依然是繼續年領10萬元,直到身故或是110 歲保單效期終止;B 保單一樣是20 年保證期間內年領10 萬元,但保證期滿後,年給付卻大幅銳減成3000 元,要保人只能年領3000 元到身故,或是110 歲保單效期終止。年金險最主要的目的就是抵抗長壽風險,因此民眾在挑選年金險的時候,一定要注意年金給付在保證期間結束後是否會大幅縮水,以上述案例來說,在保證期滿後,年給付只剩3000 元,根本無法支撐生活所需,在保證期滿後仍繼續給付完整年金的,才是真正具有抵抗長壽風險的保單。