國人40歲前 就應準備退休規劃---花小錢 讓人生理財與保障效益極大化

【文 / 贏家時代雜誌】

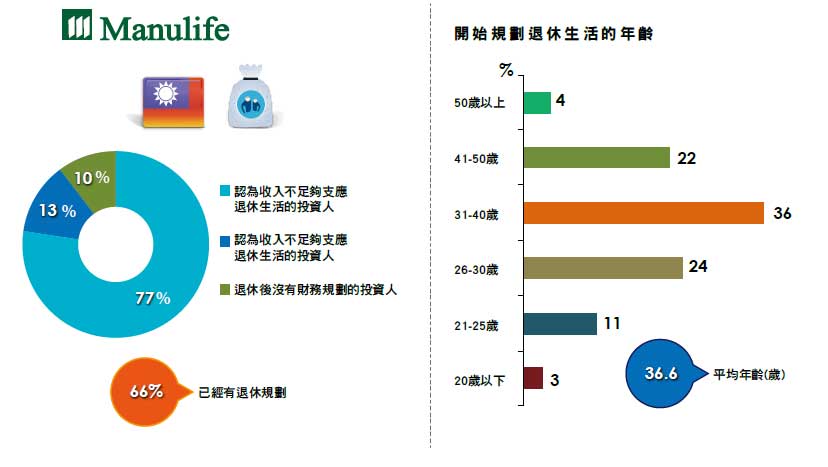

根據宏利投信最新的投資人意向調查顯示,臺灣民眾對退休財務狀況過度樂觀,雖有2/3已有為退休儲蓄(66%),但許多人並未及早規劃,國人平均在36.6歲時規劃自己的退休生活(進入市場超過10年),更有近1/4(22%)的已有退休計劃的受訪者表示,直至40多歲才開始規劃。

大多數有退休計劃民眾,平均將2 成收入規劃作退休儲蓄,近1/3(30%)受訪者除了政府退休金方案之外,更積極安排額外退休計劃。整體來說,超過2/3(77%)的退休計劃國人對自己的退休後的財務能力深具信心,認為儲蓄足以支應退休生活。

面臨高齡化社會 國人需延後退休年齡

而國人預估未來退休收入中,仍有1/5(20%)將來自全職或兼職工作,反映出民眾於適退年齡持續工作的意願。而國發會近期也預估,至2030 年55-64 歲族群將是臺灣勞動人口主力,呈現出勞動人口老化趨勢。此外,還有2/3(66%)的受訪者表示,希望政府與金融業提供更多投資規劃教育資訊,顯示國人明白隨著平均壽命漸增,民眾需要更有效與積極的方案。

「因應高齡化社會,國人需延後退休年齡以支應退休生活開銷。」宏利投信投資長王彥傑表示,台灣勞動力結構趨向高齡化,國人需延後退休年齡且多有退休計劃,但退休計劃不應完全仰賴薪資所得,勞工晚年身體狀況不一定能持續勞動,且未必能找到符合薪資期望的工作機會,國人應更多吸取有關退休規劃的專業建議。

退休規劃愈早愈好 需做好3件事情

所以,國人大多都有退休規劃,但是愈早開始,晚年財務能力愈為穩健,若至40 多歲尚無退休計劃,應立即安排規劃。此外,退休並非只是坐領退休金,應有長期財務規劃,例如共同基金、股票等其他資產投資,確保在晚年多元收入。

簡單地說,國人在規劃退休需要做好三件事情:StartEarly( 儘早開始)、Save Enough( 準備充分)、DiversifyRisk( 分散風險)。前兩者要靠個人邁出第一步,但在分散風險的部分則是資產管理業者該協助之處,透過資產配置,提供客戶很多低波動,穩定收益的商品,作為個人退休規劃的核心,以專業的投資管理,靈活的資產調整,來協助個人在不同的時段和行情分散風險。

2015 年國人的態度仍屬負面,投資人意向指數指出,散戶對未來市場變遷較為謹慎保守,儘管台股上半年挑戰萬點創下新高,但是民眾對股市的意向卻僅增加4%。至於對於固定收益與房地產等其他投資工具,國人同感悲觀,分別下滑3% 與1% 此悲觀氛圍除顯示投資人對區域市場未來動盪感到不安,也受中國股市近期重挫影響。

父親理財最煩惱的事 「缺乏退休規劃」為榜首

根據中國信託商業銀行「2015 台灣父親理財大調查」顯示,發現爸爸理財有五大煩惱,其中最煩惱的是「缺乏退休規劃」。此外,最受爸爸青睞的理財工具為傳統存款,其次依序為基金、保險與外幣。台灣爸爸理財五大煩惱分別為1. 缺乏退休規劃(25%) 2. 子女教育基金儲備不足(20%)3. 擔心存款不足入不敷出(19%)4. 不知如何進行投資理財(18%)5. 個人或家庭保障不足(17%)。

理財:保守穩健核心資產+波動較高衛星配置

中國信託商業銀行投資顧問中心建議,可以保守穩健型的核心資產控制風險,再擇機買進波動較高的衛星配置提升獲利。核心資產可聚焦強勢美元,並拉高核心比重以降低市場波動影響;而衛星配置產品上,債券應選擇存續天期短、收益率較高標的如人民幣債、亞洲高收益債等;股票投資可留意處於貨幣寬鬆環境的中、日、歐市場,以及生技、健護等與景氣連動較低產業。由於今年聖嬰現象發威,公用事業、水資源族群及農金產業,短線有較夯題材加持者,亦可酌量布局。至於沒有時間理財的投資人,建議可採用投資型保險連結類全委投資帳戶,委由專業團隊規劃管理,達到穩中求勝。

保障:雙主約險種或添購保險附約

此外,醫療準備也不容忽視,不妨考慮雙主約險種或添購保險附約,讓爸爸在儲備子女教育金或退休規劃等資金時,同步為自己或家人建構醫療保護網。常見雙主約架構有壽險搭配重大疾病保險或殘扶險,幫助爸爸在儲備子女教育資金或擁有壽險保障的同時,也能預防罹患重大疾病或傷殘所帶來的龐大醫療費及短暫失去收入的情況。

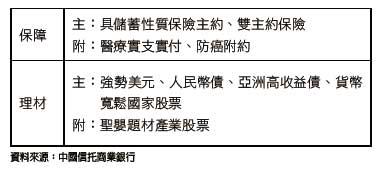

中國信託商業銀行理財與保障建議