美國經濟穩步向前 聯準會稱未來將降息

台灣時間2月1日凌晨三點,美國聯準會結束今年第一場會議,公布其貨幣政策決議將聯邦資金利率目標區間維持在5.25-5.50%維持不變,同時持續縮減資產負債表。距離最後一次升息2023年7月份會議已經按兵不動六個月份,過往聯準會升息週期進入尾聲時,會將利率維持在高點水平約6~18個月份後再開始降息,這次也同樣維持六個月份,本次會議確定利率已達高點,將來會在哪個時間點開始降息,成為日後FOMC會議關注重點。

本次的聲明和12月份相比最主要的轉變是在通膨接近2%更有信心之前,委員會不認為降息是適宜的,刪除了12月(可能進一步收緊政策)的措辭,整體緊縮傾向減少,顯示未來升息可能進一步降低,但也表明降息並不具緊迫性。

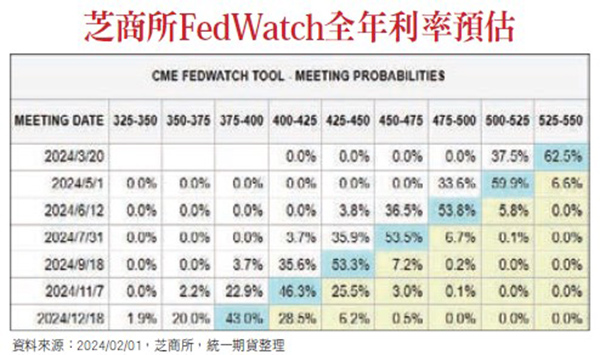

會後鮑威爾表示經濟取得良好進展,通膨已經緩解,致力於將通膨率恢復至2%。當前利率可能處於本輪週期峰值,聯準會在今年某個時間點降息將是合適的。此外,過早或過多減少利率限制可能會逆轉通膨進程(表明擔憂通膨復燃),同時太晚降低政策利率可能會過度削弱經濟。(管理政策過早或過晚調整的風險)將逐次會議做出決定,幾乎所有委員都認為降息是合適的(如同去年最後升息逐次評估)。本次會議沒有關於降息的提議,聯準會沒有積極考慮降息,且官員尋求的不是通膨一次達到2%,而是希望穩定在2%水平,不希望通膨率低於2%。鮑威爾根據這次會議,認為不會有足夠的信心在三月降息。

筆者認為本次會議確立兩件事情:1.美國經濟穩定擴張,很多今年看空的投資者認為高利率導致的違約率飆升,會造成雷曼式雪崩的經濟災難,目前還看不到發生的跡象。2.降息如同正義會遲到,但不會缺席。鮑威爾會後聲明如同12月份記者會,同樣對於未來在某個時間點降息保持樂觀態度,但考量到今年是美國大選年,啟動降息時點對選情影響的敏感性,筆者認為或許有可能會刻意避開選舉,若美國經濟沒有降息的緊迫性,不排除在選後的12月才啟動降息。

債券投資大行其道? 殖利率仍處於倒掛!

從去年開始,台灣的投資人就積極押注聯準會即將轉向降息,經過十年債殖利率一度飆升到5%後的價格大反彈,更讓債券投資人確信長期押注美債降息是正確的方向。這次鮑威爾的談話也確立未來某個時間點降息的路徑正確,只是降息不見得會來得很快,若建構在這樣的邏輯下,是不是有更多的投資債券機會浮現?

筆者認為今年投資債券必須考量四件事情:1.市場已部分反映降息預期,目前降息機率在三月、五月都仍處在相對高點,將來若降息時間點延後,勢必有機會出現更便宜的債券價格可以介入。2.殖利率曲線仍處在倒掛階段,長期債券利率低於短期債券,也就是說長債價格當前仍貴於短債,給的利率較低。3.穆迪有可能在今年對美債降評,去年11月穆迪調降美債展望,主要是考量財政負擔,今年有可能正式降評,若此事成真,勢必會衝擊債券價格。4.信用利差走勢,觀察美國公債與投等債,投等債一般利率都會略高於美國公債,就是所謂的信用利差,若信用利差沒有走擴,那麼投資投等債或相關ETF的利率回報就會高於投資美國公債的利率,因為這是投資人承擔信用風險的補償(一般認為美國公債是無風險資產)。

美股財報憂喜參半 台股萬八附近震盪

回到股市操作面,目前台股處於高檔盤整的技術結構,農曆年前的量能萎縮與技術指標鈍化都是正常現象,隨著1月31日結算黑K,空方能量也得到釋放,一切都等農曆年期間美股走勢在年後表態跳空。從經濟基本面來看,美股財報雖憂喜參半,但大多是優於預期,下一季度財測令人失望,或是以對於未來樂觀前景打折扣的方式來反映市場心態降溫。

美國經濟數據與就業數據顯示,產業復甦正在路上,台灣電子業也有望釋出春燕。但技術面如同兩周前筆者提醒,一月月K翻黑,顯示萬八之上確實仍有賣壓,後續須留意若二月也是黑K則將形成月K等級的雙頂格局,技術指標將反轉向下,歷史經驗預告將容易形成季度格局的波段拉回,儘管當前看起來產業發展向好,但若出現預期之外的黑天鵝也可能打亂預期的復甦步伐。

精彩全文,詳見《理財周刊》1224 & 1225期,2024.02.09出刊。